«Вакансии в США существенно сократились без увеличения безработицы... Это весьма желанный, но все же исторически необычный результат, который, по-видимому, отражает большой избыточный спрос на рабочую силу», – заявил Джером Пауэлл во время своего выступления в Джексон Хоуле. Глава Федеральной резервной системы дал такую оценку рынку труда США 25 августа.

JOLTS

А 29 августа вышел первый из четырех показателей этого сектора – июльский отчет JOLTS о вакансиях и увольнениях. Индикатор действительно зафиксировал явное замедление спроса на рабочую силу в американской экономике.

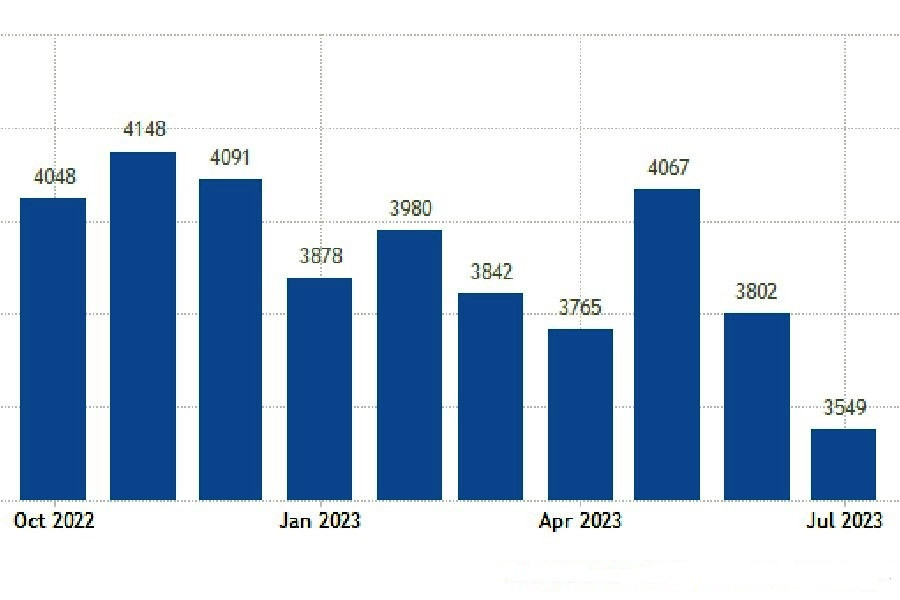

- Общее количество открытых вакансий упало до 8,8 млн (ниже 9 млн впервые с марта 2021 года).

- Предыдущее (июньское) значение тоже было пересмотрено в сторону понижения до 9,2 млн.

- Показатель вакансий вернулся к тому уровню, который был до начала 2020 года.

- Общий рост найма продолжал замедляться.

- Спрос на новых работников снижался.

Индикатор увольнений подтвердил, что работодатели предпочитают сохранять существующих работников. Число увольнений с работы в США сократилось на 253 тысяч. Таким образом июльский показатель стал самым низким за почти два с половиной года (см. график).

Ребалансировка?

Можно ли эти процессы уже считать ребалансировкой? Таким мудреным словом называется в трейдинге приведение долей финансового портфеля к их первоначальному соотношению. По словам главы Центробанка США, регулятор ожидает продолжения ребалансировки на рынке труда.

Но если появятся доказательства того, что «напряженность на рынке труда больше не ослабевает», Федрезерв снова готов выпустить своих ястребов. Тем не менее отчет JOLTS в какой-то мере открыл Федеральной резервной системе США путь к «мягкой посадке» экономики.

Безработица

При этом для властей очень важно, чтобы между спросом и предложением на рынке труда сохранялось равновесие. И пока похоже, что рецессия этому сегменту экономики США не грозит. Более того, сейчас на двух безработных в стране приходится три доступных рабочих места.

В четверг, 31 августа, вышли ежедневные отчеты по первично безработным в США.

- Число первичных заявок на пособие по безработице в США за неделю снизилось до 228 тыс. против ожидаемых 235 тыс.

- Число продолжающихся заявок на пособие по безработице показало самый высокий уровень за полтора месяца и выросло до 1,7 млн (на 19 августа).

- 4-недельный средний показатель вырос до 237,5 тыс.

- Среднее значение предыдущей недели было пересмотрено на повышение до 237,25 тыс.

Как видим, отчетная неделя, закончившаяся 26 августа, выявила некоторое противоречие между ожиданиям ( 235 тыс.) и реальностью (228 тыс.). И хотя этот индикатор из так называемого второго плана, он все-таки подает сигнал о все еще напряженном рынке труда в США.

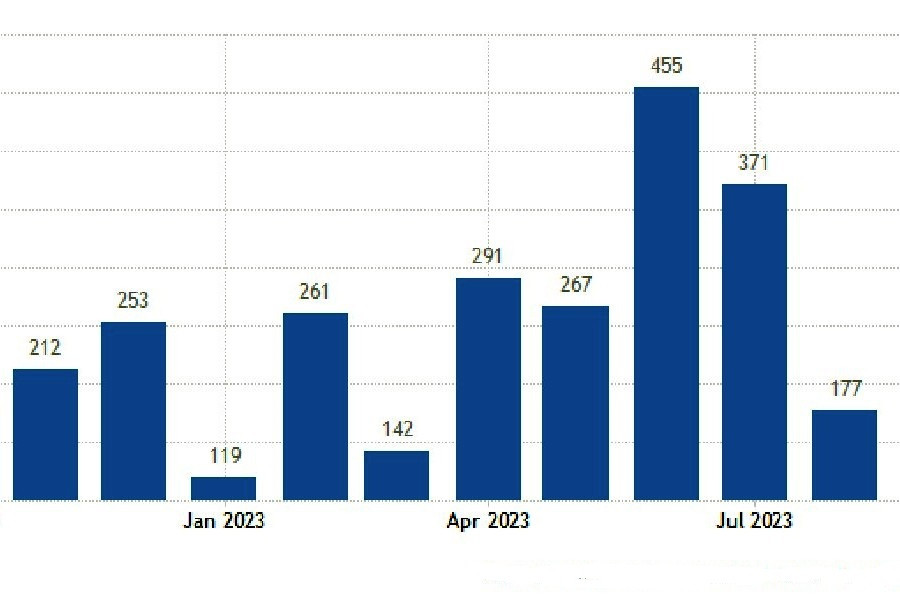

ADP

Такими же второплановыми принято считать и данные по занятости частном бизнесе от ADP (Automatic Data Processing). И хотя прямой корреляции с официальными NonFarm Payrolls этот отчет не имеет, но какое-то представление о количестве новых рабочих мест в США все же дает. Для наглядности давайте сравним, как выглядели те и другие данные за три летних месяца (см. график).

- В июне ADP (455 тыс.) – NFP (209 тыс.)

- В июле ADP (324 тыс.) – NFP (187 тыс.)

- В августе ADP (117 тыс.) – NFP (...)

Как видим, найм в частном секторе в июне и июле превышал данные NFP почти в два раза. Если эта тенденция сохранится и в августе, рынки и Центробанк США получат очень неприятный сюрприз...

Серьезных предпосылок для резкого падения рынка труда в США нет

Против столь мрачного сценария мы можем привести сразу несколько довододов.

- Найм новых работников нормализовался.

- Рынок труда показывает признаки охлаждения (а не краха!).

- Сокращение числа первично безработных означает, что компании не хотят выпускать излишки рабочей силы.

- Спрос на рабочую силу несколько замедляется.

- Численность рабочей силы как таковой все еще стабильна и растет.

NonFarm Payrolls

Поэтому мы видим уровень августовского NonFarm Payrolls несколько ниже предыдущих значений – от 150 до 170 тыс. Давайте сделаем скидку на то, что август – это время отпусков и сборов детей в школу... Хотя NFP все последние месяцы умел удивить и экспертов, и рынки.

Тем более что инфляционное давление в США сохраняется, а многие американцы все еще зарабатывают деньги и имеют возможность их потратить. Кстати, комментируя в Джексон Хоуле поведение цен в США, Джером Пауэлл откровенно заявил, что инфляция замедлилась, но остается непобедимой. Даже несмотря на серию агрессивных повышений ставок, проведенных регулятором с 2022 года. И не последнюю роль в этой ситуации играют растущие зарплаты, с помощью которых работодатели удерживают работников от увольнения.

ФРС США

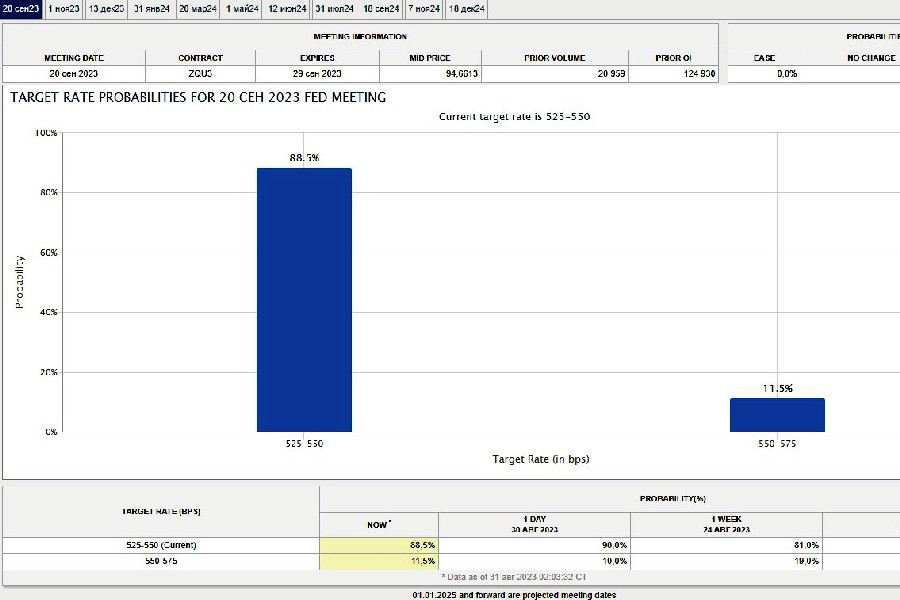

Поэтому Центробанк США по-прежнему открыт для дальнейшего повышения ставок. И нельзя исключать такое решение на заседании 20 сентября. И принять это решение поможет отчет о занятости в несельскохозяйственном секторе, который будет опубликован в конце этой трудовой во всех смыслах недели.

Если судить по инструменту FedWatch Tool группы CME, то большинство рынка не ждет никакого ястребиного подвоха от августовских NonFarm Payrolls. Индикатор показывает, что вероятность сохранения процентной ставки без изменений в сентябре составляет 88,5% (см. график).

По каким NFP-сценариям могут пойти торги по фондовым индексам и доллару США на Форекс?

Если NFP выйдут выше прогнозов (170 тыс.) и тем более выше 200 тыс., это станет поводом для еще одного (или даже двух!) повышения ставки ФРС в 2023 году. Тем более что высокие зарплаты станут триггером роста инфляции. При таком развитии событий доллар и трежерис получат стимулы для роста. А цены на рисковые активы, золото и криптовалюту окажутся под давлением.

Если же NonFarm Payrolls все-таки упадут ниже 150 тыс., а зарплаты окажутся более умеренным, это может означать, что экономика США начинает разворачиваться к рецессии. В таком случае в проигрыше окажутся все – и доллар, и трежерис, и акции, и криптовалюты. Хотя не исключено, что цифровое золото (биткоин) вырастет вместе со спросом на золото реальное.

Если рост занятости и средний почасовой заработок в США останутся примерно на прежних уровнях, доллару США будет трудно укрепиться. Тем более что гринбек и так потерял свой блеск в последние несколько дней. Падение ВВП США и снижение данных JOLTS ниже критического уровня 9 млн стали тревожными симптомами для здоровья американской экономики. Хотя другие данные (например, показатели личных потребительских расходов США (PCE)) по-прежнему поддерживали рост «американца».